Der aktuelle Supercycle im Dow Jones – der seit ca. 1932 läuft – wird irgendwann enden. Im ersten Teil der Reihe hatten wir uns bereits im logarithmischen Chart angesehen, welche Potentiale es im Dow Jones auf der Oberseite gibt. Zudem haben wir festgestellt, dass die letzten Korrekturen zeitlich oder preislich eher unbedeutend waren. Daher kommt die Frage auf, ob und wann wir in den Indizes mit einer langanhaltenden und tiefen Korrektur – einem „Salami-Crash“ – rechnen können.

Rendite-Dreieck im Aktienmarkt

Wir sind es gewohnt, dass die Märkte stetig und zuverlässig steigen. Doch kann es ewig so weiter gehen?

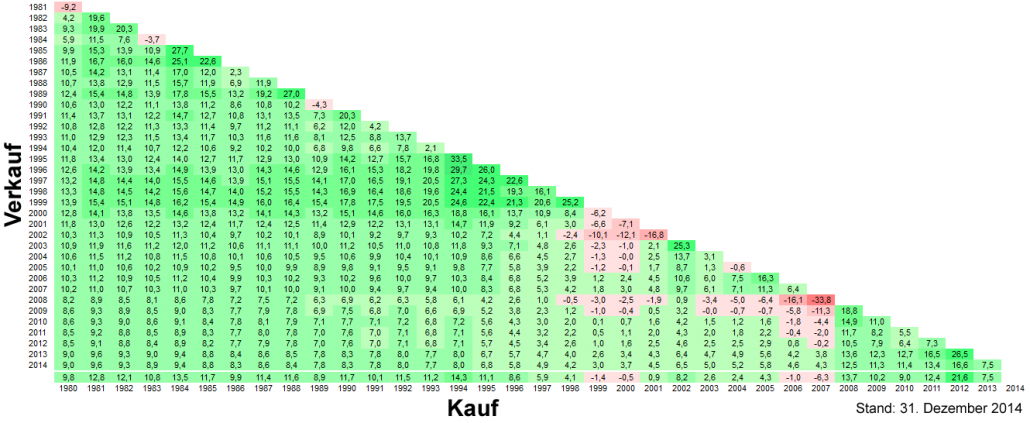

Sehr ansehnlich zeigt dies für die Vergangenheit ein Rendite-Dreieck. Hier wird dargestellt, welche jährliche Rendite man jeweils erzielen konnte, wenn man im Jahr x in ein bestimmtes Underlying investiert hätte und im Jahr y ausgestiegen wäre. Je grüner im Gesamtbild so ein Rendite-Dreieck ist, desto länger und stetiger ist die aktuelle Hausse. Das Vertrauen der Investoren in die Stabilität der Märkte wächst, denn einen echten Salami-Crash haben die US-Indizes noch nicht erlebt.

Die Rendite der US-Indizes ist tiefgrün. In den meisten Zeiträumen war eine Anlage relativ schnell im Plus (Die Grafik ist schon ein paar Jahre alt).

Dies lässt zwei Schlüsse zu:

- Ein Investment in den (US)-Markt ist der heilige Gral und wirft, spätestens nach einigen Jahre, immer eine attraktive Rendite ab.

- Wir haben seit langer Zeit keine echte Baisse im Dow Jones gesehen, einen Abschwung in Scheibchen, einen „Salami-Crash“. Wir sind sozusagen verwöhnt von Crashs, die sich durch kurze impulsive Bewegungen von -20 bis -60 % in wenigen Jahren mit anschließendem schnellen Erholungen auszeichnen. Eine echte Baisse in Form eines Salami-Crashs würde eine Korrektur über Jahrzehnte mit einer Bewegung von ca. -90 % bedeuten, die über lange Frist jedem die Freude an Investments verdirbt. Da an den Finanzmärkten nichts sicher ist, sollte die zweite Möglichkeit zumindest untersucht und ggf. als Möglichkeit für die Zukunft in Betracht gezogen werden.

Das Truthahn-Problem

Unterscheiden wir uns an dieser Stelle von den Truthähnen, die Nassim Nicholas Taleb in seinem Buch „Der Schwarze Schwan“ erwähnt?

Diese denken bis zu dem Tag ihrer Schlachtung, dass sie in Sicherheit leben und nichts ihre Lebensumstände ändern wird. Bis zu diesem einen Tag, der sich Thanksgiving nennt…

Jedes Jahr, in dem die Indizes weiter steigen, erhöht unsere Zuversicht, dass dies der Fall bleiben wird. Wir schließen von der Vergangenheit auf die Zukunft, es kommt zu einer positiven Rückkopplung. Die Einschläge kommen dann umso stärker und mit größerer Volatilität – Kollege ORBP hat umfassend dazu berichtet.

Wir stützen uns bei unseren Analysen meistens auf unsere Erfahrungen und übersehen an dieser Stelle gerne die Risiken. Aber halt… gibt es da nicht genügend Märkte, die sich in Salami-Crashs befinden, aus denen wir eine vorsichtigere Haltung erlernen können? Ich möchte nur zwei Beispiele erwähnen:

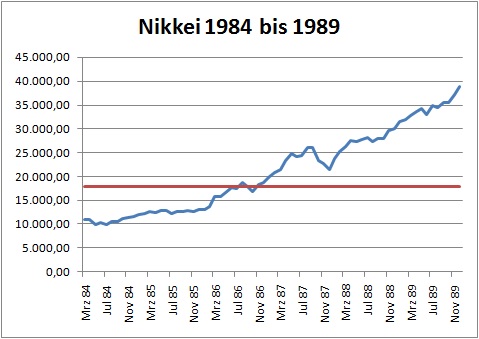

Der Nikkei schien in den 70er und 80er Jahren (Daten hier ab 1984) nur zu steigen, vergleichbar mit den US-Märkten. Bei einem monatlichen Sparplan mit jeweils gleicher Summe läge der Schlusskurs hier im Chart innerhalb von nur 5 Jahren 100% über dem durchschnittlichen Einstandskurs (in rot). Eine Anlage für die Zukunft?

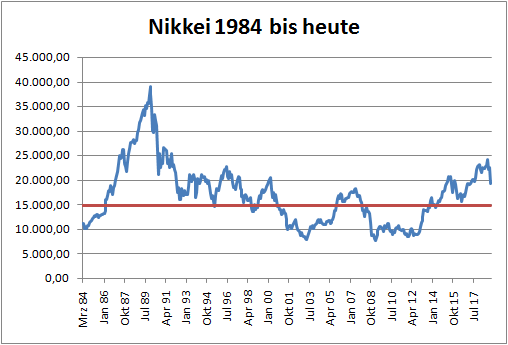

Doch seitdem befindet sich der Nikkei in einer Art Salami-Crash. Ca. 20 Jahre lang ging es immer wieder zu neuen Tiefs, aktuell läge der Kurs nach über 30 Jahren Investment knapp 29 % über dem Einstand. Immer wieder musste man allerdings auch sehen, wie das Investment um den Einstandskurs schwankte. Von den einstigen Hochs wurden im Tief ca. 80 % korrigiert.

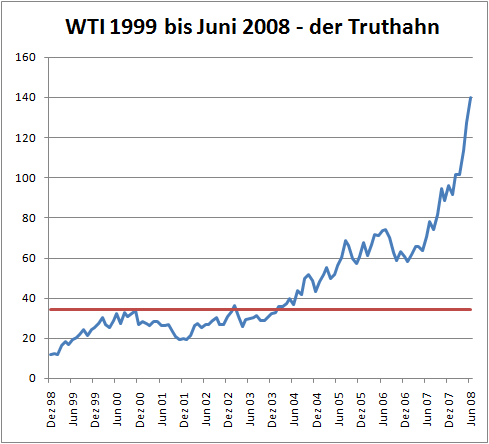

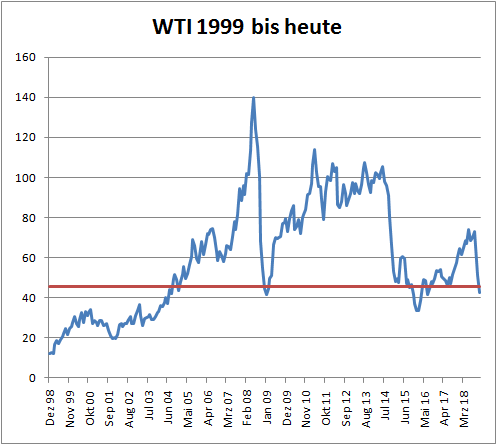

Auch wer vor der Jahrtausendwende in US-Öl investierte, sah sich die ersten 10 Jahre deutlich auf der Gewinner-Seite stehen:

Bei fast 300% lag die Rendite, gemessen am durchschnittlichen Einstandskurs, nach nur 10 Jahren. Doch seitdem ging es immer wieder bergab mit dem Ölpreis, um heute – nach insgesamt 20 Jahren – sogar knapp unter dem Einstand zu stehen. Ein echter Salami-Crash.

Doch was haben diese Informationen mit dem Dow Jones zu tun? Welche Schlüsse können Anleger ziehen? Lassen Sie uns nun gemeinsam auf die aktuelle Heimat der Truthähne schauen – dem Dow Jones.

Dow Jones, Heimat der Truthähne

Bereits im letzten Artikel hatte ich den folgenden Chart vorgestellt. Wir befinden uns noch in der Truthahn-Phase:

Der Chart spiegelt das unglaubliche Vertrauen der Anleger wieder. Die Korrekturen sind extrem kurz (zeitlich wie preislich), die Anstiege dagegen steil und lang anhaltend. Wir befinden uns aktuell im dritten Aufwärtszyklus seit der großen Depression.

Nach Beendigung dieses Zyklus könnte es zu einem Salami-Crash in den Indizes der westlichen Welt kommen. Selbst eine 90% Korrektur wie im blauen Rechteck angedeutet würde bei diesem Chart nicht ungesund aussehen. Aufgrund der anzunehmenden Alternation würde diese Korrektur wohl auch zeitlich deutlich länger andauern als die letzten es taten. Es würde sich ein neuer, flacherer Kanal bilden, der hier in grau angedeutet ist.

Wird es ewig weiter steigen?

Ausschlaggebend für diese Artikel-Reihe war die „Trinity Studie“, über die ich bei einer Recherche gestolpert bin. Sie hört sich zunächst sehr interessant an: Wissenschaftler haben fiktiv für alle 30-Jahre-Zeiträume seit 1925 ihr Vermögen in ein Portfolio angelegt. Dieses besteht zu 50% aus US-Aktien und zu 50% aus US-Anleihen. Sie fanden heraus, dass man über 30 Jahre hinweg jedes Jahr 4 % der ursprünglich angelegten Summe als Rente entnehmen konnte, ohne Pleite zu gehen. Die Entnahme wird sogar über die Zeit entsprechend dem Teuerungsindex angepasst. Diese 4 % werden als „safe withdrawal rate“ bezeichnet, also die sichere Entnahmerate. In vielen Zeiträumen wäre sogar eine deutlich höhere Entnahmerate möglich gewesen.

Doch die Studie unterliegt dem Truthahn-Problem, denn sie stützt sich auf die Daten der Vergangenheit und projiziert sie in die Zukunft! Bereits das wort „safe“ sollte einen stutzig machen. Um Taleb zu zitieren: „Die Sichtung einer Million weißer Schwäne kann kein Beweis dafür sein, dass es keine schwarzen gibt.“

Fazit – Charttechnik in bester Ordnung

Aus charttechnischen Gesichtspunkten ist im Dow Jones alles in bester Ordnung. Solange wir uns weiterhin im roten Kanal befinden, kann es zu einem weiteren Schub kommen.

Ich schätze, dass dieser Schub sehr stark sein wird, wodurch es zu einer Euphorie an den Märkten kommt. Hier geht selbst der letzte Truthahn long, um anschließend gegrillt zu werden. Wir werden uns den möglichen Verlauf nach Elliott Wellen im dritten Teil der Reihe detailliert ansehen.

Kommentar hinterlassen