Seit dem Jahreswechsel 2018/2019 befindet sich der Aktienmarkt in einer Hausse, die nur von wenigen Korrekturen begleitet war. Mittlerweile ist der Deutsche Aktienindex DAX deutlich über 13.000 Indexpunkte angestiegen und der breite US-Aktienindex S&P 500 erreichte sogar ein neues Allzeithoch. Wirft man einen Blick auf Einzel-Aktien, die in den jeweiligen Indizes enthalten sind, dann fällt auf, dass die Rally längst nicht von allen Aktien und Branchen getragen wird.

Analyse des Deutschen Aktienmarktes

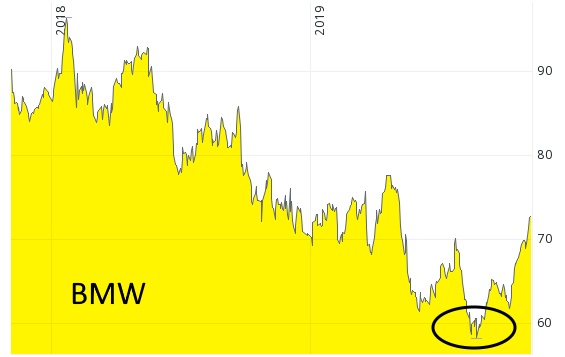

In Deutschland stiegen zuletzt vor allem Automobilwerte wie BMW oder Daimler seit Anfang September 2019 deutlich um 25 bis 30% an. Zuvor befanden sich beide Aktien seit dem Beginn 2018 in einem längerem Abwärtstrend. In ähnlicher Größenordnung konnte beispielsweise auch der Chemiekonzern BASF seit August 2019 zulegen.

Typische Momentum-Aktien wie Adidas oder MTU Aero Engines konnten hingegen ab dem Spätsommer ihre Aufwärtstrends nicht mehr fortsetzen und korrigieren seitdem.

Blick auf US-Aktien

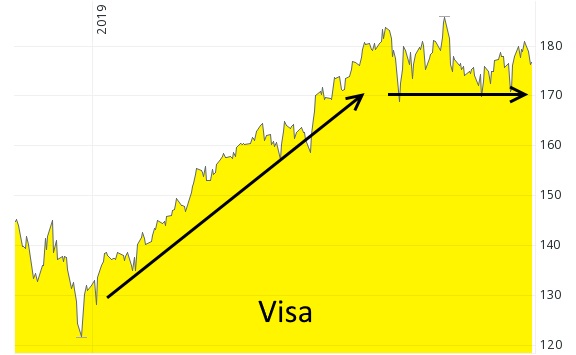

Ein ähnliches Bild in den USA. Typische Trend-Aktien wie Visa oder McDonalds konnten bis zum Spätsommer einen deutlichen Aufwärtstrend aufzeigen, um spätestens seit September in den Korrekturmodus überzugehen. Andere Titel wie Pfizer oder United Health Group starteten ihre Rally erst im August oder September 2019.

Große Gelder schichten seit Anfang September um

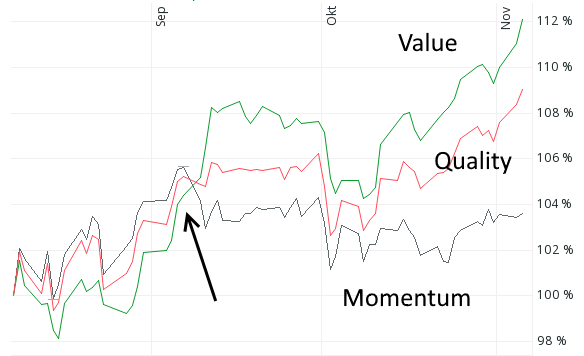

Es ist somit vorwiegend eine Rally der bisherigen „Verlierer“-Aktien, und zusätzlich änderte sich ab Anfang September etwas anderes fast von einem Tag auf dem anderen. Genau in dieser Zeit wechselten die „großen Gelder“ weg von Momentum-Aktien und hin zu Value-Aktien. Darstellbar ist dieser Switch sehr gut an ETF, die solche Faktoren wie Momentum, Quality oder Value abbilden.

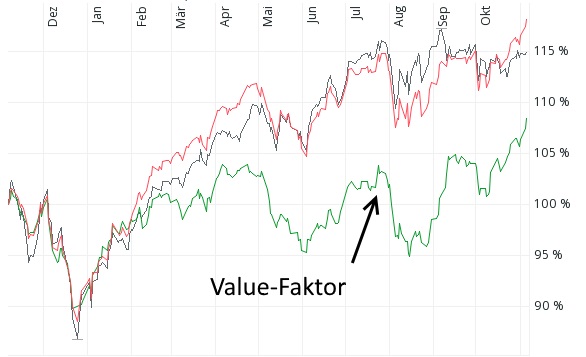

In der folgenden Grafik ist die Underperformance des Value-Faktors gegenüber den Faktoren Quality und Momentum innerhalb des zurückliegenden Jahres gut zu sehen.

In der Gegenüberstellung der letzten drei Monate ist der Wechsel der dominierenden Faktoren in den ersten Septembertagen klar dokumentiert. Während der Momentum-Faktor in den zurückliegenden zwei Monaten rund zwei Prozent Performance verlor, konnte der Value-Faktor acht Prozent zulegen.

Wer als Trendfolger aktiv ist, konnte miterleben, wie die einstigen Performance-Aktien hart abgestraft wurden, nicht selten mit Rücksetzern von sieben bis zehn Prozent an nur einem Tag. Brachten Trend-Aktien auch mir bis zum August 2019 schöne Gewinne, wurden diese nach und nach aus meinem Depot ausgestoppt.

Prognose über die Andauer der Outperformance

Die Andauer einer Out- oder Underperformance eines Faktors (Low Volatility ist ein weiterer Faktor) ist sehr unterschiedlich und kann sich innerhalb weniger Tage drastisch ändern. In einer Untersuchung zu Faktor-ETF hatten wir herausgefunden, dass ein Faktor durchaus auch schon mal fünf bis acht Jahre dominieren kann, um anschließend von der Performance her jahrelang hinter anderen zurückzubleiben. Leider ist eine Prognose im Voraus nicht möglich und somit bleibt offen, wie lange Value-Aktien weiterhin tendenziell eine gute Kursentwicklung zeigen können. Eine schnelle Möglichkeit die jüngste Performance von Faktoren zu vergleichen ist der Blick auf entsprechende Faktor-ETF.

Viel Erfolg wünscht Ihnen dabei Ihr Lars Hattwig

Kommentar hinterlassen